作者:林知霖(Danish Lim),辉立Nova 投资分析师

[数据截至 2024 年 1 月 10 日准确]

中国市场的起步相当艰难。新年伊始,沪深300指数连续5个交易日下跌,昨日终于收高。而恒生指数已经连续六日下跌,今年甚至还没有出现过上涨。

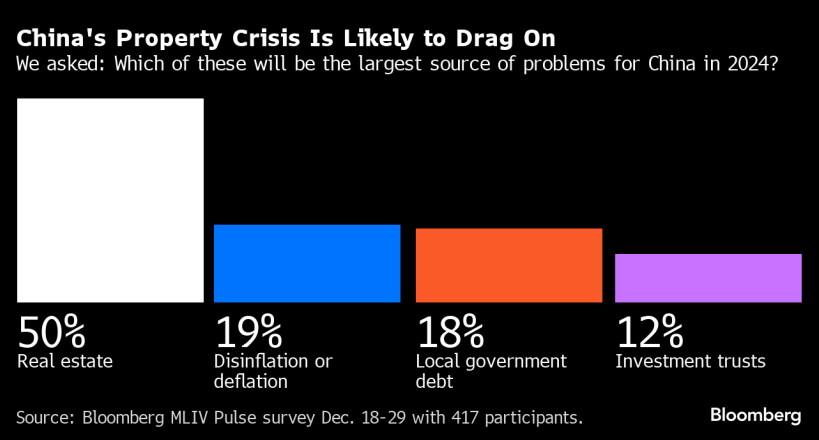

我将这次暴跌主要归因于投资者对中国股市的情绪非常低落,人们对中国经济复苏、地缘政治紧张、房地产行业低迷和通货紧缩风险等问题仍然非常悲观。我们似乎每天都在不断看到有关中国的负面头条新闻,制造业数据意外下滑,与欧洲的贸易紧张局势加剧,上周五影子银行中植企业也破产了,使其成为有史以来最大的银行之一中国的破产事件突显了金融风险,也给投资者情绪带来了压力。

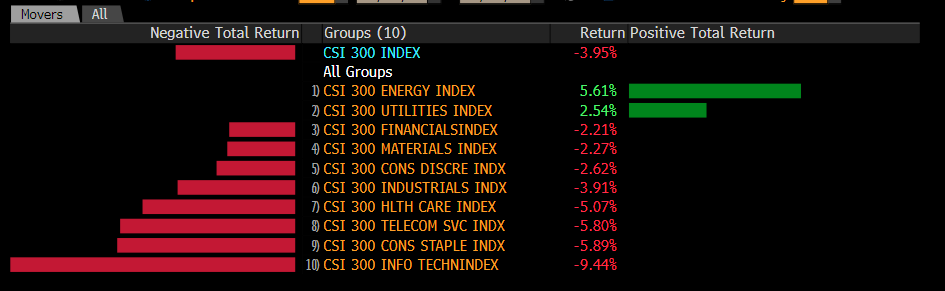

科技股疲软

迄今为止,沪深300指数表现最差的板块是科技板块,下跌近10%。如果你仔细观察,你会发现跌幅最大的主要是半导体和软件公司。我想说,这是一个相当令人担忧的问题,因为这意味着 2023 年的市场低迷只会变得更糟,尽管距 2024 年只有一周多一点了。

避险情绪、监管风险和地缘政治风险可能是推动科技股下跌的关键因素。上周,ASML 应美国要求取消了向中国运送芯片制造设备。与此同时,12月底我们还看到了非常严厉的新游戏法规,导致腾讯等互联网股票暴跌。我认为这可能会让投资者回想起 2021 年科技行业的打压行动,当时当局突然对包括马云支持的蚂蚁集团和阿里巴巴在内的许多科技公司实施限制。

总体而言,一些投资者可能仍因 2021 年的科技打击措施而受到创伤,而最近出人意料的游戏限制实际上可能加速了科技股的抛售,因为人们担心我们可能会看到政府更多的意外限制或政策变化。

中国股市即将出现逆转

令人惊讶的是,彭博社最近在 12 月底进行的一项调查显示,近三分之一(即 31%)的受访者表示,他们将在未来 12 个月内增加在中国的投资,而一年前只有 19%。

因此,投资者似乎确实变得更加看好中国股票,我认为最大的原因是它们目前看起来相对便宜。与此同时,美国、日本和印度等其他市场2023年的表现优异,意味着投资者对中国的定位和配置非常低。因此,是的,仍然有看多者,他们表示估值已经变得太便宜而不容忽视,只要我们看到降息和政府政策支持等积极催化剂,就有可能获得巨额利润。

什么样的信号将提振投资者对中国市场的信心?

我认为,尽管政府提供了所有支持,但投资者可能仍在寻找更大的目标,而且他们仍然不相信迄今为止的支持措施实际上能够起到推动作用或改变大局,因为结构性问题不太可能出现地缘政治、房地产持续低迷、通货紧缩风险、内需低迷、外贸环境极差等问题很快就会消失。

迄今为止的支持措施似乎只能解决症状,而不能解决疾病本身——这是经济的根本性问题。为了扭转市场,我认为需要提高透明度,以及更积极的政策支持和货币宽松。我认为中国需要的不仅仅是经济刺激,还需要从根本上转变其主要经济增长引擎,摆脱债务驱动的房地产市场,而房地产市场此前约占GDP的四分之一。

相反,他们应该专注于促进国内消费,国内消费仅占 GDP 的 40% 左右,而美国约为 70%。但这可能很困难,因为中国消费者目前选择将钱存入储蓄账户和银行存款来偿还抵押贷款和其他债务,而不是投资和消费。

昨天有报道称,中国人民银行正在考虑降低准备金率,即银行必须留出的准备金金额,以增加放贷。但我认为,除了降低准备金率外,中国人民银行还应该考虑降低中期利率和决定抵押贷款利率的贷款优惠利率。更重要的是,我认为政策制定者应该鼓励家庭成为净支出者而不是净储蓄者。

那么投资者是否应该转而寻求债券呢?

投资者预计中国人民银行最早将于本月降息,这反映在10年期国债收益率的下降上。这使中国债券受益,主要是因为利率与债券价格之间存在反比关系,当收益率下降时,债券价格就会上涨。

因此,就风险回报而言,我个人确实认为中国债券看起来更具吸引力,因为债券市场的不确定性较小。鉴于当局需要刺激经济,中国人民银行很可能降息。然而,这并不意味着股票将完全无利可图,市场的特定领域肯定会有一些战术增长机会,例如电动汽车电池制造商或派息股票。

目前中国股票被视为便宜,现在是买入时机吗?

如果纯粹从估值角度来看,中国股市确实看起来很便宜,沪深 300 的市盈率为 12.0,远低于 15.2 的 5 年平均水平。这意味着沪深 300 指数的折价约为 -21%。实际上并没有任何重大催化剂来重新吸引投资者。估值肯定很便宜,但我们必须记住,有时股票便宜是有原因的。

我们还看到,在 2023 年的大部分时间里,估值低廉本身并不足以成为投资者忽视基本面并开始购买中国股票的充分理由。从我的角度来看,我相信本月即将公布的一批经济数据不太可能改变目前对中国的大部分看法。

本周五的通胀数据可能会继续凸显通缩风险。与发达市场相比,中国的CPI数字处于负值。我相信,由于预期未来几个月将有更多政策支持,我们应该会继续看到中国债券收益率走低。 不过,我认为这不会给股市带来巨大的改变, 因为从我们迄今为止所看到的情况来看,投资者似乎对投资中国设定了很高的门槛。他们希望在开始将资金投入中国之前看到基本面改善和大规模政策支持的更有力证据。

尽管如此,仍然应该存在战术机会,而且我预计,只要市场情绪仍然回避风险并且宏观背景仍然是一个很大的问号,提供高股息支付的公司就会跑赢大盘。事实上,追踪高股息中国公司的上证股息指数去年实际上上涨了约 9%,2024 年迄今已上涨超过 2%,表现优于其他中国指数。

因此,我认为这种高股息策略有可能在 2024 年再次成为获胜策略,因为投资者似乎更喜欢防御性地持有这些股息股票,因为它们的定期派息将有助于为市场波动提供缓冲。

在目前的环境下,投资者是否应该转而关注其他市场?

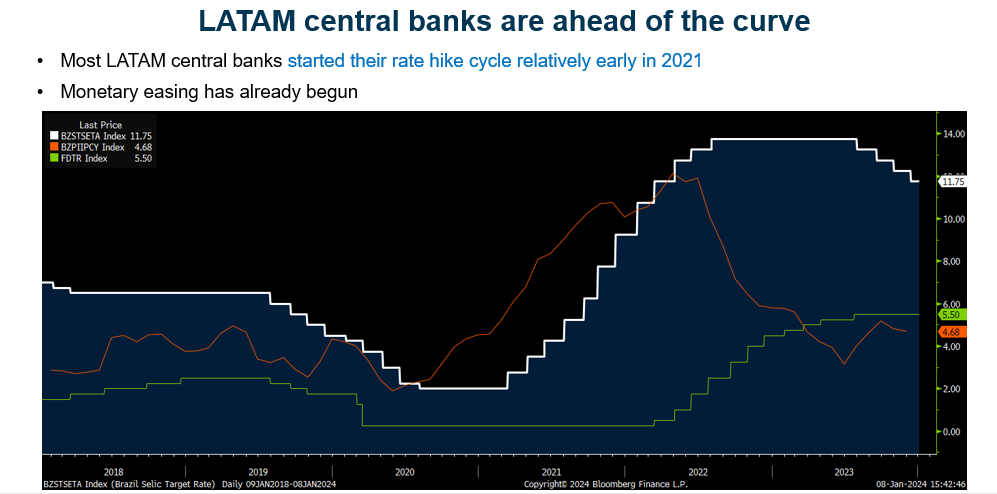

纯粹从风险回报的角度来看,肯定还有其他市场看起来更好。例如,由巴西和墨西哥等国家组成的拉丁美洲股票实际上是去年表现最好的区域市场。它们的表现甚至超过了日本和美国股市。它们表现出色的关键原因是拉美央行在降息方面实际上走在了前面。

例如,巴西实际上早在2021年3月就开始加息,而美联储则在2022年3月左右开始加息周期。因此美国大约落后了一年。

这意味着与美国和其他发达市场相比,拉丁美洲的通胀实际上更早达到顶峰,央行能够更早降息。巴西实际上自去年八月以来一直在降息。因此,这为拉丁美洲股市创造了非常有利的背景。

未来几周投资者应该关注哪些关键事件?

本周五将有CPI数据等重要经济数据值得关注,投资者还应关注央行是否下调中期利率(1月15日)和贷款优惠利率(1月22日)。我们还应该警惕地缘政治紧张局势的任何升级,以及任何新的贸易制裁/限制,特别是针对半导体的制裁/限制。

展望未来,一个非常值得关注的事件是3月5日召开的全国人民代表大会年度会议。如果你还记得的话,去年政府宣布了令人失望的 GDP 增长目标 5%,这也是 2023 年股市暴跌的导火索。

因此,投资者关注2024年新的GDP增长目标是什么,以及政府今年的刺激计划和政策方向非常重要。 因为中国归根结底是一个政策驱动的市场,而不是经济驱动的市场。

在 Phillip Nova 交易股票、ETF、外汇和期货

Phillip Nova 的交易特点

- 访问 20 多个全球交易所

从 20 多个全球交易所的 200 多个全球期货中捕捉机会

- 全球股票的交易机会

新加坡、中国、香港、马来西亚和美国市场的 11,000 多只股票和 ETF。

- 超过 90 项技术指标

使用 Phillip Nova 平台上的 90 多种技术指标,查看实时图表并轻松进行交易

- 在 Phillip Nova 上交易多种资产

您可以在 Phillip Nova 的单一账本上交易股票、ETF、外汇和期货